|

|

案例资料:

郑先生今年29岁,在一家公司刚刚升任销售主管,月收入8000元左右。2年前结婚买房,目前每月需要还贷4000元,尚欠房贷50万元。妻子在國家机关作公务员,福利待遇较好。

郑先生曾经换过3份工作,因为種種原因时间都干不长。现在这家公司的老板非常器重他,工作两年就提拔了两次。郑先生很庆幸自己终于找到一份合适的工作,开始进入职业生涯发展的“快车道”。

春风得意时,郑先生并不“得意忘形”。他计划为自己买一份保险,为现在稳定、向上的家庭生活再加一道锁。他希望保险计划以保障意外、医疗为主,因自己的事业还有较大的成长空间,暂不考虑养老問題。每年的保费预算为5000-6000元。

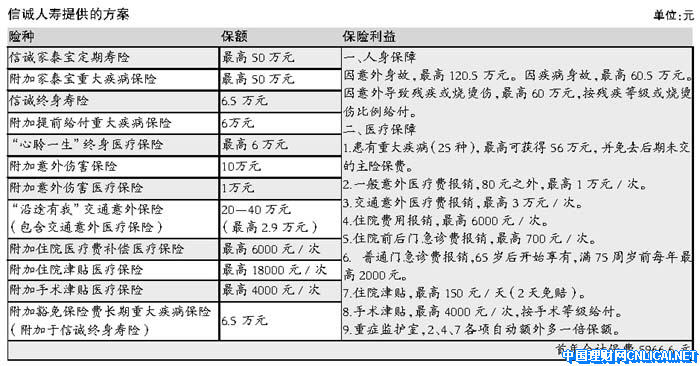

信诚人寿:储备医疗保障和紧急救助金

对郑先生个人而言,他刚刚升任公司的销售主管,并受到老板的赏识,两年内被提拔两次。因此现在的工作相对稳定,就业风险较低,收入也稳步提高。但工作性质决定了他外出拜访客户的机率比一般人要多,交通意外的风险上升。

从家庭的情况来看,郑先生家庭已经进入一个成熟期。最大的家庭风险为日常生活中可能遇到一些意外或者突发事件,造成收入突然减少甚至中断、支出大幅增加(例如大额医药费用的支出等),使家庭的生活水平大幅下滑。

根据这些情况及其面临的潜在风险,建议保险计划的重点是为他提供一份全面的医疗保障和足够的紧急救助金。首先,医疗保障不仅要包括医疗费用的报销,还应提供因住院收入减少的补贴,以便發生疾病或意外时,帮助减轻家庭的经济压力。

其次,紧急救助金的额度需大于家庭负债+其他紧急费用,可通过主险、意外险和重大疾病提前给付来实现。因房贷金额逐年降低,所以紧急救助金也可逐年递减,保障郑先生的家庭在任何情况下,生活水平都不会受到大的影响。徐文熠

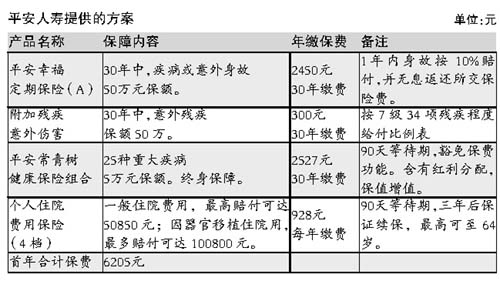

平安人寿:转嫁重大风险

郑先生收入每月8000元左右,但家庭每月需还房贷4000元,所占比重较高。还有50万元左右的房贷尚未还清,负债压力比较大。

基于这些情况,建议他首先为自己建立一个保障型屏障,将疾病、身故这些重大人身风险转嫁出去,以保证有充足的医疗费应对疾病风险,有充足的保险金来保障家庭存续。另一方面,由于预算問題,保费支出不能太高。

建议他在做保险规划时,首先要包括身故与残疾的人身保障组合,保额设计至少达50万元,因为这与房贷负债是相对应的,以保障其还债能力不受人身风险的影响。随着房屋还贷等各方面债务压力逐渐减轻,此项保障额度也可随之下降。

接下来是包括重疾与住院的医疗保障组合。由于郑先生尚年轻,重疾风险较小,且保费预算不高,所以保额不必太高。待年龄增大,风险加大,再逐年加保,增加保障额度。在计划中为他提供的重大疾病险同时具备分红的功能,可使保障水平不因通货膨胀而缩水,起到保值增值的作用。

此外,从事销售工作压力大,经常出差,所以發生意外或疾病住院的风险也相应增大,因而设计了可单独投保的住院费用保险,包含了一般住院费用与器官移值住院费用。在费用报销上也不与社会医保相冲突,互为补充。

还有一个最大的特点,这一附加医疗保险连续投保三年后,经审核通过,可保证续保至64周岁。徐峰

点评:职场加速期最需保险

郑先生可以说是上海芸芸职场中的一个缩影,辛苦工作,靠努力赚来的薪水买房成家,付按揭。他通过好几年的摸索,终于步入了自己职场生涯的加速期,对自己和家庭的未来有着美好的期待。

他当然希望把这一切都稳定下来,一方面是自己继续努力工作赚更多的薪水,另一方面就是通过保险锁定财务目标。

在所有的保险产品中,寿险和意外险是保障家人的,健康保险则是保障自己的,通过合理的配备可以达到稳定家庭财务的目的。

由于郑先生的保费预算不高,所以本次擂台的两家保险公司,都以提供消费保障型的产品为主。用低保费高保障的定期寿险作为主险,附加上意外保险和医疗保险。

在医疗保险方面,由于考虑到续保問題,信诚人寿提供了账户型的终身医疗保险;而平安人寿则提供了3年后保证续保的医疗险。

不过在大病保障方面出现了较大差异,信诚人寿用消费型的险種提供了高额的大病保障;而平安人寿则采用了分红重疾险的组合,兼具还本理财功能,保额相对较低。 |

|